Estamos viendo cómo se desarrollan las fases iniciales de una crisis monetaria, crediticia y bancaria. Lo que la impulsa es la inflación de los precios, la contracción del crédito bancario y el miedo patológico a la recesión. Uno puede imaginarse que los principales bancos centrales casi desean una recesión leve para poder mantener los tipos de interés contenidos y los rendimientos de los bonos bajos.

La clave para entender el curso de los acontecimientos es que el ciclo del crédito bancario está girando a la baja, y esta vez los factores que impulsan la contracción son mayores que cualquier cosa que hayamos experimentado desde la década de 1930, y posiblemente en toda la historia monetaria moderna.

Este artículo une los puntos entre la inflación y la recesión y sitúa la relación entre el dinero (que es sólo oro), las divisas, el crédito y los precios de las materias primas en su justa medida.

La caída del crédito bancario...

Cada vez es más obvio que el coste económico de sancionar a Rusia es inmenso, y ahora hay cada vez más pruebas de que todas las grandes economías se enfrentan a un descenso de la actividad económica. Y no tenemos que basarnos en las previsiones del PIB para saber por qué. Intuitivamente, si la escasez de alimentos y energía nos afecta a todos, el aumento de los precios de estos artículos afectará por sí solo a nuestro gasto en artículos y servicios menos importantes.

Eso es bastante razonable para los ciudadanos sensatos. Pero los analistas financieros insisten en cuantificarlo con sus modelos. Su principal medida es el valor total de todas las transacciones registradas, compuesto por el PIB. Al parecer, no son conscientes de la diferencia entre el valor de la actividad económica para el progreso de la condición humana, que no puede medirse, y un total sin sentido compuesto únicamente por moneda y crédito, que sí puede. En consecuencia, todo lo que acaban registrando son cambios en la cantidad de moneda y crédito desplegados en la economía.

Por supuesto, hay un punto general que dice que si la cantidad de moneda y crédito se contraen, el PIB cae. Y, si es grave, la actividad económica tiende a caer también. Pero equiparar las dos cosas hasta el punto de que una variación de menos de un 1%, más o menos, con respecto a las previsiones modeladas significa algo es un disparate. Se pierde una evaluación adecuada de la situación económica.

En cambio, hay que ser consciente del papel del crédito bancario. Los bancos crean crédito que alimenta el total del PIB cuando son optimistas sobre las perspectivas de los préstamos. Y cuando consideran que las perspectivas se deterioran, retiran el crédito, lo que reduce el total del PIB. Esto conduce a un ciclo repetitivo de auge y caída. Ahora estamos entrando en un periodo en el que, al margen, los bancos intentan reducir su exposición a que el crédito se deteriore. Por lo tanto, el PIB se contraerá y podemos evaluar dónde se contraerá. Es así de sencillo.

Lo mejor que se puede hacer es apartarse y dejar que los excesos de los préstamos y el apoyo a las malas inversiones se eliminen del sistema. La última vez que se hizo esto fue la breve pero muy aguda recesión de 1920-1921 en los EUA. El gobierno de la época comprendió que no le correspondía intervenir y que, de todos modos, no era capaz de mejorar las cosas.

Pero desde entonces, la política monetaria está cada vez más en manos de los bancos centrales, que dirigen sus economías a través de los espejos retrovisores, reaccionando a la información en lugar de anticiparse. Pero aunque pudieran anticiparse a las tendencias económicas, carecen de la agudeza comercial necesaria para gestionarlas. En lugar de ello, su reacción habitual ante el descenso del PIB será la de "estimular". No sólo tienen el mandato de mantener el pleno empleo, sino que tienen la creencia keynesiana de que un descenso del PIB se debe enteramente a la caída de la demanda. La caída de la demanda, dicen, conduce a una disminución de los precios, por lo que las cifras de inflación en el IPC caerán. Los precios de producción caerán. Todos los precios de las materias primas caerán. El gráfico siguiente alimenta esta línea de pensamiento esperanzador.

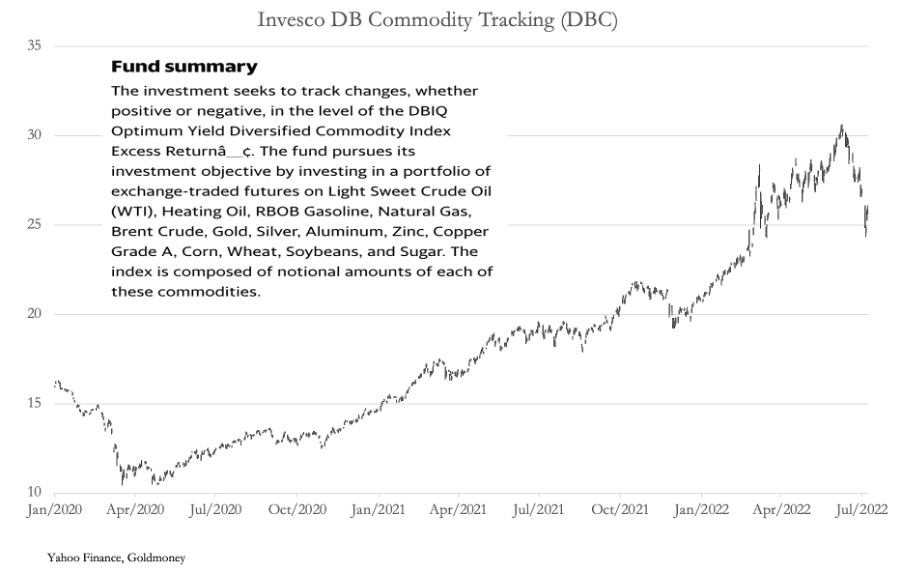

Esta cesta de materias primas ha bajado su valor un 17% en un mes. Se acabó el pánico. Incluso los precios del trigo y la soja han caído. El cobre ha bajado. Aferrándose a este clavo ardiendo, los bancos centrales se sienten sin duda aliviados de que la inflación pueda volverse transitoria después de todo.

O eso creen. No cabe duda de que estamos experimentando una enorme volatilidad de precios. Si se debiera enteramente a que los consumidores deciden no gastar porque los precios son demasiado altos para ellos, eso es una cosa. Pero si se debe a que los bancos están retirando el crédito, las consecuencias son materialmente diferentes.

La preocupación de un banco central por mantener el gasto de los consumidores podría disuadir a los bancos de contratar créditos para los consumidores, al menos inicialmente. Además, sus modelos de riesgo muestran que mientras que individualmente los consumidores que utilizan el crédito suelen ser de alto riesgo, la magia de la titulización convierte estos riesgos colectivamente en un riesgo bajo. Se convierte en un juego de números. Así, las divisiones de tarjetas de crédito y otros préstamos al consumo con márgenes de crédito muy elevados no son las primeras en ser atacadas. Y de todos modos, eso pondría a los ejecutivos del banco en desacuerdo con el banco central.

En cambio, en las fases iniciales de una recesión crediticia, los bancos retiran el crédito principalmente a los prestatarios empresariales que utilizan lols servicios de descubierto. Una empresa que recurre con frecuencia a servicios de descubierto es de alto riesgo en la evaluación de cualquier banco. Las empresas más débiles son las primeras en sucumbir a la contracción del crédito por esta razón. Otras víctimas tempranas de la contracción del crédito son los especuladores financieros, porque sus garantías son fácilmente realizables. Hasta ahora hemos visto que la caída de los índices bursátiles estadounidenses ha ido acompañada de una reducción de 200.000 millones de dólares en los préstamos de margen. Todavía queda mucho por hacer.

Como señaló el economista Irving Fisher en la década de 1930, pedir préstamos para reducir el crédito bancario puede convertirse en una destrucción de valor que se autoalimenta. Lo que no entendió es que en una recesión grave no se puede evitar, porque es la otra cara de la expansión crediticia anterior, y es el desencadenamiento de los préstamos poco sólidos. Tanto la comprensión de lo que impulsa las contracciones periódicas del crédito bancario como la evidencia empírica de que se ha repetido de una forma u otra aproximadamente cada década desde que se iniciaron los registros, nos informan de que no debe detenerse, sino permitirse que continúe. Compárese la breve contracción de 1920-1921 en EEUU con la prolongada contracción de la década de 1930, esta última gestionada por los presidentes Herbert Hoover primero y Franklin Roosevelt después.

También deberíamos saber, entendiendo que el crédito bancario es un ciclo, que el punto álgido de la reciente fase expansiva, medido por la relación entre el total de los activos del balance bancario y el capital de sus accionistas, indica la probable gravedad de la posterior contracción del crédito. Refleja los pasivos de depósito frente a los clientes de un banco en relación con los activos de sus accionistas. Tradicionalmente, las relaciones entre activos y fondos propios de más de ocho o diez veces se consideraban arriesgadas. Algunos grandes bancos, especialmente en la UE y Japón, superan ahora las veinte veces. Si bien los bancos estadounidenses están menos comprometidos, los riesgos sistémicos para ellos, procedentes de otros sistemas bancarios nacionales en este mundo interconectado financieramente, son los más altos que jamás hayan existido.

Para el futuro inmediato podemos discernir dos cosas. La primera es que es probable que la producción de bienes y servicios se vea más limitada que el consumo debido a la ausencia de crédito bancario, lo que pone en entredicho la idea errónea keynesiana de que se trata de un problema de demanda insuficiente. Esto es sólo una fase inicial. Y tras ella, cabe esperar que la contracción del crédito bancario se agrave, ya que los bancos sacan los cuernos para proteger a sus accionistas de un desplome al estilo de Irving Fisher. En esta segunda fase posterior, tanto los productores como los consumidores se enfrentarán a enormes dificultades financieras.

Sin una intervención agresiva por parte de los bancos centrales, la corrección del exceso de préstamos que lleva a los balances de los bancos más allá de niveles peligrosos de apalancamiento simplemente alimentará una caída del PIB. Los bancos centrales intervendrán, no sólo para cumplir el mandato de pleno empleo, sino para financiar los déficits presupuestarios de los gobiernos, que se dispararán en estas circunstancias.

Precios en una recesión

El último desplome real, cuando las fuerzas que impulsaban la contracción del crédito bancario eran posiblemente menos severas, fue en la década de 1930 tras el crac de Wall Street. En aquella época, el dólar y la libra esterlina, que eran las principales divisas internacionales, tenían un patrón oro. Los precios de los productos básicos, las materias primas y los productos agrícolas se desplomaron, medidos efectivamente en oro a través de estas dos monedas. Las tensiones políticas llevaron a GB a abandonar su patrón oro en 1932, y el patrón oro de EEUU se suspendió para los ciudadanos estadounidenses en 1933, seguido de una devaluación del dólar del 40% en enero de 1934.

El efecto del colapso del crédito bancario fue la escasez de medios de circulación en dólares y libras esterlinas, lo que aumentó su poder adquisitivo. En esta medida, el poder adquisitivo del oro también aumentó, porque estaba ligado a las monedas. Aunque el oro dio credibilidad al dólar y a la libra esterlina, fue la contracción del crédito bancario la que impulsó la caída de los precios, mientras que el oro se llevó la culpa.

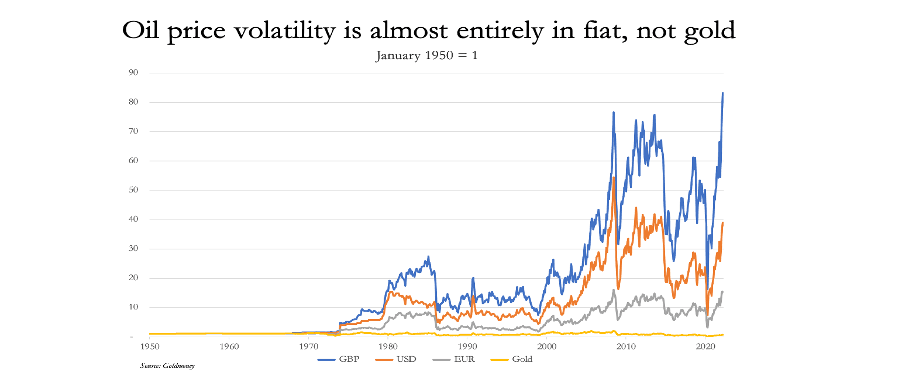

Sabemos que, si se fijan los precios en oro, los precios de los productos básicos, las materias primas y los productos agrícolas son notablemente estables a lo largo del tiempo. La alteración de la relación de precios no proviene del oro. El siguiente gráfico del precio del petróleo WTI, reajustado a 1950, ilustra los precios en libras esterlinas, dólares y euros, habiendo enormes variaciones en los precios. Contrasta con el oro (la línea amarilla), cuyo precio actual ha bajado aproximadamente un 30% desde 1950, con una volatilidad mínima en el camino.

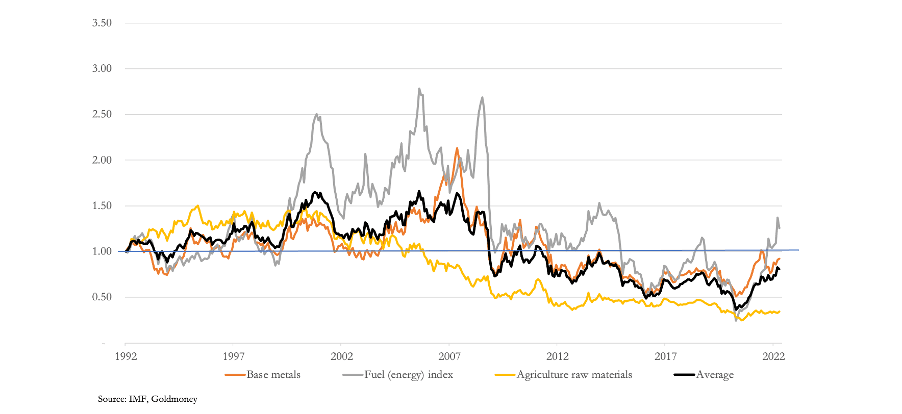

En el siguiente gráfico, los metales básicos, los combustibles y las materias primas agrícolas no cíclicas se basan en el oro.

Desde 1992, que es la fecha común más antigua que tenemos para estas series, el valor medio no ponderado del oro para ellas ha caído un 19% neto (la línea negra). El combustible ha sido el más volátil, hasta 2,5 veces el precio de 1992, pero en el gráfico anterior podemos ver que subió 12 veces en dólares estadounidenses en 2007/08 desde 1992. Con el precio en oro, la relativamente escasa volatilidad que observamos en estos grupos de materias primas es lo más parecido a los valores del mercado libre en dinero sólido. Y aun así, sabemos que los precios del oro están manipulados en los mercados. También podemos suponer que el origen de esta volatilidad no proviene del oro, sino de los violentos cambios de precios en las monedas fiduciarias, sus tipos de interés y sus distorsiones con respecto a la demanda de materias primas.

Estas conclusiones echan por tierra las opiniones convencionales sobre la formación de los precios. La evidencia es que no es cierto que las monedas fiduciarias sean puramente objetivas en su relación con los precios de las materias primas. Los encargados de predecir los precios de las materias primas asumen incorrectamente que no hay cambios por parte de la moneda. Pero es evidente que las fluctuaciones provienen en su mayoría de las propias divisas.

Esto nos lleva al probable efecto de una recesión económica sobre los precios. Inicialmente en nuestro análisis supondremos que hay pocos cambios en el deseo del público de tener monedas fiduciarias en relación con la gama de productos básicos y bienes de consumo. Siendo así, podemos ver que serán las variaciones en la cantidad de moneda y crédito en circulación las que impulsen los precios. Una contracción de esta cantidad tenderá a bajar los precios. Y los economistas keynesianos podrían llegar a la conclusión de que los metales preciosos, al ser materias primas, también bajarán de precio frente a las monedas fiduciarias, dado que estas ya no están vinculadas al oro.

El fallo de este argumento es que, efectivamente, hay otros factores que intervienen, y hay que tener en cuenta las consecuencias para la cantidad de moneda y de crédito en una depresión. Independientemente de los cambios en la política monetaria, en las economías socializadas los déficits presupuestarios de los gobiernos se disparan y necesitarán ser financiados por la expansión de la moneda si el crédito bancario no está disponible. En otras palabras, a pesar de la tendencia de los bancos a contraer el crédito bancario al sector privado e incluso si los bancos centrales no modifican las políticas monetarias, se compensará con creces con una expansión de la moneda que pasa a la economía a través de los libros del gobierno.

Además, en estas circunstancias la política monetaria también cambiará. Tras la retirada inicial del crédito en descubierto a las empresas y de los préstamos bancarios para la especulación financiera, es probable que se produzca un ablandamiento de la demanda de los consumidores a medida que se endurezcan las normas de préstamo y aumente la inseguridad financiera de los consumidores. Los bancos centrales se darán cuenta de la tendencia a que la retirada del crédito bancario provoque un desplome de la demanda de los consumidores. Es casi seguro que reducirán los tipos de interés y reintroducirán la flexibilización cuantitativa para sustituir la contracción del crédito bancario y estimular así la actividad económica en declive. Han relajado y estimulado en cada ciclo de crédito bancario en este punto desde la década de 1930, y no hay razón para pensar que harán lo contrario hoy.

Un aumento de la moneda y del crédito, que no emana de los bancos comerciales sino del banco central, con déficits presupuestarios crecientes, continuará degradando la moneda en función del oro. La moneda también se degradará frente a las materias primas. Pero con cierta volatilidad impartida desde el lado de la moneda, podemos ver que la relación general entre las materias primas y el oro puede esperarse que permanezca intacta.

Un fallo sistémico está a la vista

Todo esto supone que en el contexto del ciclo del crédito bancario no se produzca un fallo sistémico importante. Dado que las fuerzas que están detrás de la contracción del crédito hoy en día son mayores que en cualquier otro momento desde la década de 1930, y posiblemente de toda la historia monetaria moderna, esa es una esperanza vana. La semana pasada señalé la catástrofe que se avecina para el sistema del euro y el euro. Una historia similar puede contarse sobre el yen japonés. Y la libra esterlina no es más que una versión pobre del dólar sin su estatus de hegemonía.

En el caso de una crisis sistémica, el papel de los bancos centrales será el de asegurar todo su sistema bancario comercial. Las consecuencias de dejar quebrar a Lehman en el último ciclo de contracción del crédito bancario no sirvieron de advertencia a los banqueros despilfarradores. Por el contrario, nos hizo asomarnos a un abismo sistémico, y ese error no se repetirá. En una crisis sistémica como la actual, se necesitará una creación de moneda y crédito sin precedentes por parte de los bancos centrales para salvar el mundo financiero. Y es esa degradación la que acabará colapsando las monedas fiduciarias.

Mientras tanto, podemos esperar que los bancos centrales expriman al máximo la historia de la inflación transitoria. Olvídense de que el IPC suba más del 8%, dirán. Pronto volverá al objetivo del 2% cuando la recesión se haga sentir. Pero esa es otra excusa para relajar la política. Puede que así se consiga un poco más de tiempo antes de que llegue la crisis. Pero no se puede confiar en ello.

La manipulación se hace oficial

A principios de este mes, tres operadores de JPMorgan Chase se enfrentaron a un juicio federal en Chicago, acusados de ser los artífices de un esquema masivo de ocho años para manipular los mercados internacionales de metales preciosos mediante la falsificación, incluyendo el oro y la plata. JPMorgan ya había sido multado con 920 millones de dólares en 2020.

Coincidentemente, Peter Hambro, que fue operador de oro en Londres en los primeros días del mercado de derivados, describió cómo los bancos de lingotes crearon cuentas de oro no asignadas. Uno de los comentarios más interesantes de Hambros fue sobre el papel de las autoridades:

"La desinformación durante muchos años ha mantenido la tapa de este polvorín y desde 2018 las Mesas de Estabilidad Financiera de los bancos centrales del mundo han seguido la instrucción del Banco de Pagos Internacionales de ocultar la percepción de la inflación amañando el mercado del oro".Tal vez no sea un salto demasiado grande de imaginación sugerir que los tres operadores de JPMorgan Chase que se enfrentan a cargos criminales en Chicago están siendo colgados, cuando todo lo que estaban haciendo era la licitación del BPI y otros bancos centrales.

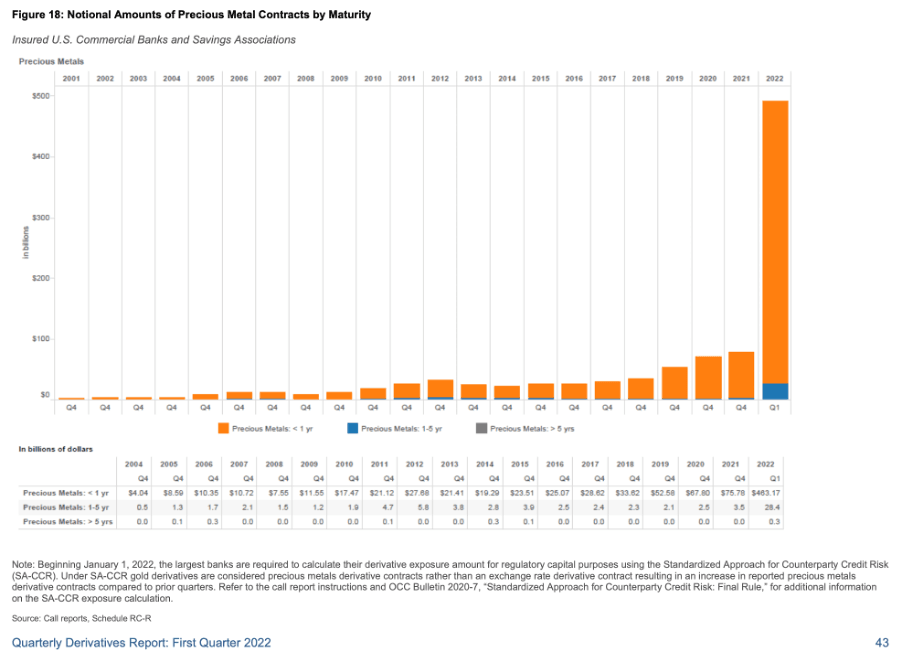

Lo que parece haber hecho comentar a Hambro fue un gráfico publicado por la Oficina del Contralor de la Moneda de EEUU en su informe trimestral sobre derivados, que se reproduce con notas a continuación.

Con respecto al trimestre anterior, el primer trimestre de 2022 muestra un aumento del 520% en los derivados de metales preciosos con respecto al cuarto trimestre de 2021. Como explica la nota, esto se debe a una reclasificación de los derivados del oro de los tipos de cambio a los metales preciosos. Lo que no dice es que el efecto es aumentar el factor de supervisión del 4% al 18%. La siguiente definición de los factores de supervisión está tomada del Boletín 2020-7 de la OCC:

"La norma del Comité de Basilea utiliza factores de supervisión que reflejan las volatilidades observadas en los mercados de derivados durante la crisis financiera. Los factores de supervisión reflejan la variabilidad potencial del factor de riesgo principal del contrato de derivados en un horizonte de un año".En el contexto de este artículo, la razón de la reclasificación del dinero legal (pues eso es el oro) de los derivados de tipo de cambio a las materias primas es que, tras una importante prueba retrospectiva, descubrieron que el oro estaba más correlacionado con las materias primas que con las divisas. ¡Bravo! Eso es lo que señalan los gráficos anteriores de este artículo, de la estabilidad de los precios de las materias primas a lo largo del tiempo medidos en oro. El error que cometen los reguladores es pensar que la volatilidad de los precios está en las materias primas, cuando en realidad está en las monedas fiduciarias. Lo que deberían hacer es dar al oro un factor de supervisión cero, a las materias primas un factor del 4% y a las divisas un 18%. Pero como señala Peter Hambro, el BPI, que supervisa las normas bancarias de Basilea, ha llevado a cabo una campaña secreta con los principales bancos centrales para suprimir el precio del oro.

Aunque los manipuladores del BPI podrían pensar que desclasificar el oro de la moneda es un clavo más en el ataúd del oro, la medida podría ser contraproducente. Tras esta decisión, mantener posiciones sustanciales en derivados erosiona el balance, y es probable que los tesoreros de los bancos busquen restringir las posiciones pendientes, dado su mandato de reducir el apalancamiento del balance. Esta observación es un punto de partida para otra consideración.

Los mercados de derivados extrabursátiles y regulados han aumentado junto con la financiarización de las actividades bancarias desde mediados de los años ochenta. Durante casi cuarenta años, el dólar ha actuado como columna vertebral de la financiarización y los grandes bancos neoyorquinos han actuado como su reciclador. Dos acontecimientos están poniendo fin a este periodo. En primer lugar, el descenso a largo plazo de los tipos de interés ha llegado a su fin, ya que el poder adquisitivo del dólar disminuye a un ritmo acelerado. Y, en segundo lugar, las sanciones contra Rusia han sido un duro revés para la hegemonía del dólar. En todo caso, anuncia una nueva era en la que las monedas asiáticas reflejarán o estarán ligadas a las materias primas. De hecho, está prevista una moneda de liquidación comercial para la Unión Económica Euroasiática (UEE) con un importante elemento de materias primas. Puede que no vea la luz, pero las materias primas, y no las actividades financieras, son fundamentales para el comercio panasiático y es probable que los sucesores del dólar lo reflejen.

Incluso Arabia Saudí ha mostrado interés en alinearse con el grupo BRICS, que a su vez se está alineando con la Organización de Cooperación de Shangái, que tiene entre sus miembros a todas las naciones de la UEE. Arabia Saudí es importante, porque fue el acuerdo del Reino con el presidente Nixon el que creó el petrodólar. Así, Mohammed bin Salmán, que ahora gobierna el reino políticamente, parece estar dando la espalda al acuerdo de Nixon de aceptar sólo el pago en dólares por petróleo. Eso es la sentencia de muerte para el petrodólar.

Y luego están las consideraciones del balance en el sistema bancario centrado en las finanzas. La subida de los tipos de interés está colapsando la disponibilidad del crédito bancario para mantener el mercado alcista de los precios de las acciones y los bonos. Al igual que un mercado alcista a largo plazo sobre la base de un descenso duradero de los tipos de interés ha impulsado la expansión de los derivados, el final de ese mercado alcista está destinado a provocar una contracción. Y a medida que los tesoreros de los bancos comerciales den prioridad a la reducción de los balances, aquellos que tengan un alto factor de supervisión, como los derivados de metales preciosos y materias primas, atraerán su atención.

El esquema del BPI para suprimir los precios del oro se deshará mientras se acelera el degradación global de la moneda. Parece que un doble golpe está a punto de socavar la credibilidad mundial de la moneda fiduciaria. Por ahora, es el dólar el que refleja la tormenta que se avecina, como la extraña caída del nivel del mar antes de un tsunami. El colapso del yen, el euro y la libra esterlina, junto con una lista cada vez mayor de monedas menores que se desploman, es como un tsunami que se aproxima, cuando el nivel del mar baja inicialmente.

Lo mismo ocurrió en la última crisis del crédito bancario, cuando Lehman quebró, y todos los demás bancos estadounidenses fueron rescatados por la Fed. Hubo una huida inicial hacia el dólar que hizo caer los precios del oro. El problema al que se enfrentan los inversores con aversión al riesgo y educados en el keynesianismo es que su contabilidad de ganancias y pérdidas es en monedas fiduciarias. Deben vender las inversiones de riesgo a cambio de efectivo en sus monedas de cuenta. Y a nivel internacional, eso es predominantemente dólares, por lo que el dólar suele ser un refugio seguro en las etapas iniciales de una crisis sistémica.

Después de la avalancha inicial, los dólares y otras monedas se venderán por dinero real, que es y siempre ha sido el oro.

Comentario: Ver: El tsunami financiero planificado a nivel mundial acaba de empezar